如要问今年以来散户投资者最热衷买什么?答案当然是股票!但即便在债券收益率走低的背景下,投资者没有改变热衷债券的老习惯。

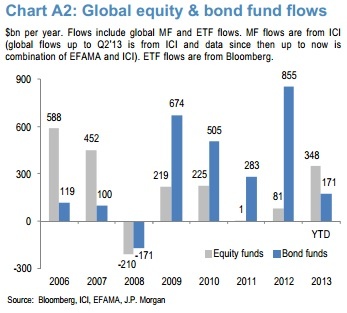

下图是摩根大通分析师Nikolaos Panigirtzoglou及其团队,绘制的全球股票和债券基金资金流动图。

今年迄今流入股票基金的资金超过了债券基金,这是自2007年以来首次。但债券基金在经历了5-7月的大幅抛售以后,资金已经开始回流。

而9月份美联储并没有如市场所预期收缩QE。

摩根大通预期未来3个月内股票基金仍将受青睐,但是这并不会导致者两者地位发生根本性逆转。而央行的宽松政策迫使储蓄者放弃现金转向债券。

今年迄今流入债券基金的资金为1710亿美元,从历史角度看相对健康。“储蓄动机”是推高债券基金需求的主要因素,由于散户投资者偏好储蓄性工具,央行接近零利率的政策,吸引投资者把手中的货币市场基金,替换为债券基金

。我们认为今年迄今全球流入债券基金的资金中,超过70%来自流出货币基金的资金。

摩根大通还提出,即便股市仍然维持强势,但有一个重要因素需要仔细评估:

主权财富基金配置了大量股票支撑了股价。

根据澳大利亚、中国、韩国、科威特、利比亚、新加坡、阿联酋、新西兰和挪威的数据,我们计算出2012年,按照资产管理规模加权的主权财富基金对公开上市股票配置占56%,债券排第二位占25%。现金和其他替代品比例分别占6%和13%。

如果把私募基金也计算在内,全球主要财富管理基金对股票的配置,从2009年的60%,上涨到了2012年的66%。

但是有数据显示,主权财富基金的股票配置比率已接近极限。

全球最大的主权财富基金,挪威政府养老基金似乎从Q3开始控制股票购买量,Q1和Q2其购买量分别128亿美元和244亿美元。事实上,他们在Q3出售了一小部分股票,买入了156亿美元债券,而在Q1和Q2其债券增持量分别为77亿美元和103亿美元。

挪威政府养老基金的战略配置目标是,60%的比例投资股票,35%投资债券,5%房地产。在2013年Q3,其股票配置比率达到了63.6%,债券比例跌至35.5%,房地产投资比率为0.9%。所以到Q3底,相对其策略目标,挪威主权基金超配了股票,低配了房地产。

所以目前一种合理的推测是,鉴于今年股市强劲上扬,很多主权财富基金是目前偏重股票。这可能会诱使他们要么在未来几个季度抛售头寸获利,或者把其收入购买资金投资债券或替代方案,而不是股票。![]()