一场突如其来的货币市场“钱荒”,攫取了市场所有的目光,让此前一路上涨的人民币退居幕后。而就在钱荒愈演愈烈之时,人民币也放缓了此前的升值脚步,转而掉头向下。两者之间有什么联系吗?

人民币今年以来升势明显6月份掉头向下

|

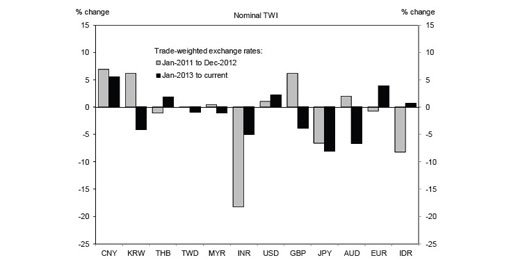

| 在主要币种中,人民币的升值幅度最大。数据来源:高盛 |

国际清算银行(BIS)最新公布数据显示,2013年5月人民币实际有效汇率指数为116.29,较4月环比上涨0.9%,继续刷新自1994年该数据公布来新高。人民币实际有效汇率已连续八个月上涨,较去年9月的107.44累计上涨幅度达8.2%。

但进入6月份之后,人民币一改今年以来多数时间上涨的局面,掉头向下。人民币对美元在6月25日跌至6.15附近,为5月中旬以来最低点。

6月28日,人民币对美元中间价为1美元对人民币6.1787元。即期市场上人民币对美元也跟随中间价收涨,但6月份人民币即期市场上仍下跌了0.05%。

不可否认,在全球新兴市场普遍遭到抛售的不利环境下,人民币可谓是一枝独秀。今年迄今为止,人民币兑美元上涨约1.4%左右,对日元上涨约10%左右,对欧元上涨1%左右。

中国央行2010年6月19日重启汇率改革,增强人民币汇率弹性。2012年4月16日起,央行将人民币兑美元汇率日内波幅限制倍增至1%;而外汇市场交易机构随后也首次获准卖空美元。

流动性收紧与人民币升值放缓同时出现

|

| 钱荒与人民币升值放缓是邂逅还是一次必然的见面? |

最近新兴市场汇率的大幅波动一方面与美元的强势周期有关,同时也与新兴市场的经济基本面变化趋势高度一致。而中国的经济复苏与否,在很大程度上能够左右投资者对整体新兴市场经济走势的预期和对新兴市场资产的风险偏好。

在全球经济增长乏力、通胀持续低于预期的情况下各国央行纷纷降息。而中国由于受到资产价格的制约,没有动用降息来实现稳增长。于是为了保证流动性以及推进汇率市场化,央行主动引导人民币升值。国内外息差的扩大和央行主动引导共同促成了人民币今年以来的快速升值。

6月份恰逢年中时点,金融机构人民币流动性迎来罕见的紧缩,商业银行在6月末面临外汇局新规的达标最后期限,外贸企业年中资金结算压力较大,多种因素导致银行间外汇市场美元买盘仍然较多。

而与此同时,随着近日美联储明确QE退出时间表,主要非美货币纷纷贬值,大量国际资本从新兴市场持续流出,也推动了人民币汇率近阶段出现持续走软。

事实上,流动性收紧也说明新一届政府将解决结构性问题视为首要问题。这些政策有助于支持更具可持续性的中期增长,但是将考验政府对经济周期性放缓的容忍程度。

在外需疲软、人民币升值、劳动力成本上涨、外贸保护等多重因素的影响下,当前中国出口企业的利润已经十分微薄。面对严峻的出口形势,人民币升值放缓甚至贬值可以为出口企业经营以及转型提供时间。此前据国外媒体统计,中国有将近70%的就业与外贸有关。

花旗银行大中华区首席经济学家沈明高认为,在美元升值的背景下,人民币兑美元汇率不应该再升值。华尔街集体叫卖人民币,导致贬值预期出现,央行正好可以顺势而为,贬值的同时也可继续扩大人民币的浮动区间,加速推动人民币汇率形成机制市场化的改革。

人民币升值放缓背后的政策考量

|

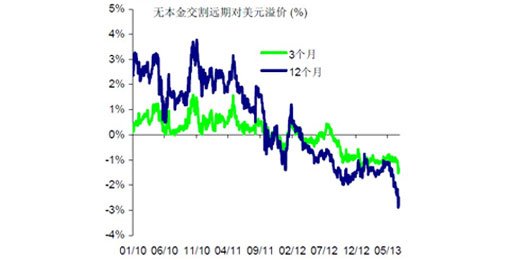

| 无本金交割市场的人民币升值预期仍然疲弱。数据来源:瑞银证券 |

此前,中国主要通过放松国内融资,靠宽松的信贷来提振全球金融危机过后的经济疲软,同时允许人民币汇率稳步走高。

中国的这种金融政策结构主要反映了近年来的全球形势:发达国家实体经济疲软,从而要求更多的国内政策支持;同时十分宽松的全球流动性状况造成货币升值压力。

这种做法虽然让中国经济能保持较高水平的增长速度,却也积累了大量过剩的产能、地方债务风险积聚等。资金或者涌入房地产市场,或者在银行间市场空转,或者通过虚假贸易套利等,与此同时,实体经济却遇到贷款难等问题。

如今全球货币和经济状况正在发生变化,促使中国下决心调整发展模式,平衡金融政策结构。收紧国内政策以及放缓名义有效汇率升值步伐,将是更好地平衡短期增长与中期金融风险的必要前提。

眼下决策层正在寻求推进一系列可能不利于短期前景的改革举措,人民币升值放缓有望成为一个支持因素。

受监管政策变动和全球利率上升影响,近几周资本流动趋势发生逆转,人民币兑美元贬值压力加大而升值空间有限。预计随着美元趋稳,人民币贸易加权汇率的走强将放缓。

结语

在决策当局推行一系列有助于改善中期前景、但可能对短期增长不利的改革措施的情况下,放缓人民币升值将减轻增长疲软带来的压力。![]()